Вопросы и ответы

ЧТО ТАКОЕ ФИНАНСОВЫЙ АВТОПИЛОТ?

Алгоритм Автопилота, по которому вам подбирается индивидуальный портфель, основан на современной портфельной теории, а именно на работах Гарри Марковица и Уильяма Шарпа, удостоившихся Нобелевской премии в 1990 году.

Алгоритм подбирает портфель на основе ваших индивидуальных целей, а также Вашего отношения к риску. Исходя из уровня риска, он предлагает портфель с максимально возможной ожидаемой доходностью. Пропорции (веса), в которых берутся активы, определяются на основе строгого математического расчета без влияния эмоций.

Смотрите полную Методологию Финансового Автопилота.

Автопилот пригодится человеку, который хочет достигнуть своих финансовых целей, но не имеет ни возможности "погружаться" в инвестирование с головой, ни желания переплачивать за работу финансовых посредников.

Автопилот — это первый финансовый сервис в России, для использования которого НЕ требуется:

• специальных знаний

• опыта в инвестициях на фондовом рынке

• больших финансовых вложений на старте

• дополнительных денег на чрезмерные комиссии за обслуживание/управление

• лишнего времени

Финансовый Автопилот (далее - Автопилот) управляет инвестициями за вас, основываясь на важнейших достижениях в области портфельного управления, которые в свое время принесли авторам Нобелевские премии, и позволяет создать сбалансированный с точки зрения риска и доходности портфель, «скроенный» под ваши индивидуальные инвестиционные цели.

C юридической точки зрения Автопилот, это сервис по оказанию услуг доверительного управления (далее - ДУ). Предоставляет услуги ДУ с помощью сервиса Автопилот ООО «Сова Инвестиции», профессиональный участник рынка ценных бумаг, лицензия на осуществление деятельности по управлению ценными бумагами, выданная Банком России №045-14002-001000 от 29.11.2016 г.

Powered by Froala Editor

Услуги оказываются на основе Регламента доверительного управления ценными бумагами и средствами инвестирования в ценные бумаги ООО ИК «САВ Капитал».

Раскрытие существенной информации и внутренних документов осуществляется в соответствии с требованиями законодательства на сайте ООО ИК «САВ Капитал»

В мире бурно развивается сегмент высокотехнологичных финансовых советников, которые позволяют сделать управление активами простым, результативным и удобным без лишних затрат. Они получили название робо-эдвайзеров. Именно таким сервисом является Автопилот. Крупнейшие зарубежные представители робо-эдвайзеров – Vanguard Personal Advisor Services, Charles Schwab Intelligent Portfolios, Wealthfront, Betterment. В России робо-эдвайзеров с полным функционалом, выстроенным в соответствии с международными стандартами, кроме Автопилота пока нет.

В отличие от других способов накопить деньги, Автопилот предлагает:

• персональные настройки портфеля, исходя из цели инвестиций, возраста инвестора, размера первоначальных и регулярных вложений и отношения к риску;• возможность выявить объективное отношение к риску;• дистанционное заключение договора доверительного управления, открытие и пополнение инвестиционного счета онлайн;

• доступ к международным рынкам оставаясь в российской юрисдикции;• низкий порог входа (минимальная необходимая сумма инвестиций – всего 100 000 руб.);

• низкие комиссии за управление/обслуживание;

• диверсификацию – многообразие активов в едином инвестиционном портфеле;

• отслеживание состояния портфеля в режиме реального времени;

• и все это без необходимости получать статус квалифицированного инвестора.

Все портфели Автопилота диверсифицированы — это значит, что ваши средства вкладываются в портфель из разных активов (акции, облигации, золото), который имеет более низкий риск по сравнению с суммарным риском входящих в него активов.

Более того, каждый элемент, составляющий портфель Автопилота, также имеет максимальную степень диверсификации – это значит, что инвестор минимизирует свою зависимость от состояния той или иной компании.

• Уровень приемлемого риска. Определяется на основе теста на отношение к риску или задается по вашему усмотрению.

• Цель инвестиций. Можно выбрать одну из четырех целей: «Сохранить и приумножить», «Крупная покупка», «Сберечь “на черный день”», «Безбедная старость».

• Срок инвестирования. Когда вы хотите достичь своей цели?

• Возраст клиента. В портфеле молодого инвестора будет большая доля акций – каждый человек с финансовой точки зрения представляет собой облигацию (поток регулярной заработной платы). Чем младше инвестор, тем больше размер его "персональной облигации" и тем меньше рыночных облигаций и тем больше акций должно быть в его портфеле.

• Валюта вложений. Инвестиционную цель можно поставить в рублях или долларах, но ввод и вывод денежных средств производится только в рублях.

• Сумма желаемых накоплений в указанный срок. Это финансовое выражение поставленной цели. К примеру "Я хочу к выходу на пенсию через 25 лет накопить 20 миллионов рублей".

• Сумма стартовых вложений. Сколько вы готовы инвестировать на первом этапе. Минимальный размер первоначальных вложений — 100 000 рублей.

• Размер ежемесячных вложений. Можно откладывать каждый месяц по небольшой сумме, такая стратегия быстрее приведет вас к цели.

Да, вы можете оформлять портфели с инвестиционными целями, как в рублях, так и в долларах. При этом независимо от выбора целевой валюты инвестирования, все расчеты в отношении вашего инвестиционного портфеля будут происходить в рублях (зачисление денежных средств, приобретение ETF на Московской бирже и пр.).

Сервисом Финансовый Автопилот могут воспользоваться только резиденты РФ, достигшие 18-ти летнего возраста.

В рамках Автопилота формируются инвестиционные портфели за счет вложений в иностранные биржевые инвестиционные фонды (Exchange Traded Funds, ETF). ETF – это простой способ получить доступ к широкому набору инструментов, не покупая каждый входящий в него актив отдельно. ETF могут быть выпущены на акции, облигации, сырьевые индексы, недвижимость, отдельные сырьевые товары.

• Акция ETF отличается от обычной тем, что «внутри» нее хранятся акции или облигации не одной компании, а сразу большинства ведущих компаний какой-либо отрасли или страны в соответствии со специальным списком – индексом (таким как индекс Московской биржи или S&P500).

• ETF по своей природе уже являются диверсифицированными инструментами. Вместо покупки акций определенной компании, которые могут пойти вверх или вниз, вы вкладываете в индекс, состоящий из множества компаний одной отрасли или отражающий доходность всего странового рынка.

Основные преимущества ETF

• Обеспечивают доступ к международным рынкам с минимальным порогом входа;

• Торгуются на Московской бирже;

• Выпущены в Европейском Союзе (Ирландия);

• Широкий выбор инструментов позволяет достигать наибольшей диверсификации и снижать риски;

• Низкие расходы для инвестора;

• Контроль со стороны европейских регуляторов (Центральный Банк Ирландии и Европейское управление по надзору за рынком ценных бумаг) и Банка России;

• Многоуровневая защита акционеров. Bank of New York Mellon — ответственное хранение активов, Euroclear — расчетный депозитарий, Национальный расчетный депозитарий (НРД) — номинальный держатель акций российских инвесторов на сегрегированных счетах, PwC — аудитор фондов ETF, проверяет достоверность отчетности;

• Максимально близкое следование за динамикой соответствующего базового индекса;

• Полностью прозрачный портфель (вы всегда знаете, что внутри каждого ETF);

• Постоянная высокая биржевая и внебиржевая ликвидность.

Суммарный мировой объем ETF – 3,8 трлн долл.1 Объем ETF в России – более 6,9 млрд руб. (на март 2017 г.). В последние 10 лет среднегодовой рост активов под управлением ETF-фондов составил 19,4%.

1 ETP Landscap, BlackRock

ПОЧЕМУ АВТОПИЛОТ – ВЫГОДНЫЙ СПОСОБ СОХРАНИТЬ И ПРИУМНОЖИТЬ ДЕНЬГИ?

В случае банкротства банка, государство обязуется возместить размер депозитных потерь в пределах 1,4 млн. руб. Что же получает клиент вместе с гарантией? Инструмент с фиксированной доходностью, часто недотягивающей до уровня инфляции, плюс риск недополученных процентов на фоне роста процентных ставок в период действия депозита. Решение Автопилота нацелено на достижение положительной реальной доходности за счет глобальной диверсификации и высокой доли акций в портфеле клиентов.

В мире есть только два подхода к управлению активами: активный и пассивный. К активному относятся все способы управления, в основе которых лежит стремление «обыграть» рынок. В этом случае управляющий покупает и продает акции, облигации или другие активы для клиента, полагаясь на свой анализ или талант (удачу). Такой подход связан с высокими затратами, т.к. вы платите существенную комиссию за работу управляющего и вынуждены нести расходы по многочисленным сделкам. В большинстве случаев управляющие не оправдывают своего вознаграждения, а клиент получает доходность ниже рыночной.

Автопилот — это разумное пассивное управление вашими инвестициями. Такой подход позволяет избежать лишних расходов и избавляет от человеческих ошибок. В результате двигаясь вместе с рынком, инвестор в 80-85% случаев обыгрывает профессиональных управляющих. По мнению Уоррена Баффетта, активное управление всегда проигрывает, ведь клиент не застрахован от ошибок управляющего.

Идеальный портфель должен быть построен на принципах глобальной диверсификации, иметь максимальную доходность при заданном уровне риска, не использовать в долгосрочных портфелях уязвимых для инфляции инструментов, таких как депозиты и гособлигации.Период без комиссии:

1 месяц — для всех

3 месяца — при сроке инвестирования от 1 года

6 месяцев — при сроке инвестирования от 3 лет

Льготный период действует после первого пополнения портфеля.

Полные условия акцииКАК ОТКРЫТЬ ПОРТФЕЛЬ?

Любой брокер, управляющий или банк, имеющий лицензии профессионального участника рынка ценных бумаг, работающий на Московской бирже, может приобрести вам ценные бумаги, входящие в портфель Автопилота. Такие возможности, например, есть у крупнейших банков “Сбербанк”, “Альфа-Банк”, “ВТБ”, “Промсвязьбанк” или брокеров – “Атон”, “Финам”, “БКС”, “БК “Открытие” и многих других.

Как это сделать?

- Сохраните подобранный портфель, к примеру, просто распечатав "Список инструментов"

- Передайте список инструментов и их доли в портфеле своему брокеру для покупки на ваш брокерский счет. Выставить приказ на покупку можно через электронную платформу брокера или по телефону. Для того, чтобы уточнить брокерские комиссии и другие условия брокерского обслуживания вам будет необходимо обратиться напрямую в банк или к брокеру, с которым вы привыкли работать.

При этом следует помнить, что вся ответственность за процесс перебалансировки портфеля, подбор оптимального числа акций ETF для приобретения с учетом дискретности, а также распределение дополнительных средств между инструментами инвестиционного портфеля остается на вас. Если вы не хотите тратить свое время и силы, а также избежать возможных технических ошибок, то вы можете воспользоваться сервисом Автопилот.

Все документы, необходимые для инвестиций с Автопилотом, подписываются онлайн при помощи простой электронной подписи.

Соглашение об использовании электронной подписи – необходимо для онлайн подписания документов без вашего физического присутствия в офисе.

Декларация о рисках — в ней перечисляются и объясняются основные риски, с которыми связано инвестирование на рынке ценных бумаг.

Анкета инвестиционного профиля клиента — содержит информацию о горизонте инвестирования, уровне допустимого риска, ожидаемой доходности.

Анкета физического лица — содержит персональные данные, необходимые для идентификации вас при заключении договора доверительного управления (Договор ДУ), а также для дальнейшего обслуживания.

Договор ДУ— договор доверительного управления ценными бумагами и средствами инвестирования в ценные бумаги, который заключается между вами и Управляющим.

Документы подписываются в процессе создания портфеля и всегда доступны в Личном кабинете.

SMS-подтверждение подписи гарантирует сохранность персональных данных.

Инвестиционный портфель (также «портфель») – набор активов, собранных вместе для достижения ваших целей. Чтобы максимально снизить уровень риска при заданном уровне доходности, в портфель включаются различные классы активов: акции, облигации и золото. Автопилот формирует портфели из разных ETF, которые сами по себе являются диверсифицированными инструментами, тем самым достигая эффекта двойной диверсификации.

При открытии портфеля заключается договор доверительного управления или особый вид договора доверительного управления — Индивидуальный инвестиционный счет, который дает вам право на получение налоговых льгот от государства. Подробнее про ИИС...

Да, услуга по подбору портфеля на основе предоставленных вами данных с помощью Автопилота осуществляется бесплатно. Создать портфель на основе подобранных инструментов можно через брокера, управляющего или банк, имеющих лицензии профессионального участника рынка ценных бумаг.

Оформление портфеля — это заключение договора доверительного управления онлайн. Для этого вам понадобится:

— номер мобильного телефона— адрес электронной почты

— номер паспорта

— номер ИНН

Инвестировать с помощью Финансового Автопилота можно с минимальными вложениями — от 100 тыс. руб.

При определении размера инвестиций важно помнить, что достижение поставленной цели в заданный срок зависит не только от уровня доходности портфеля, но также от первоначальной суммы, размера регулярных вложений и уровня приемлемого риска.

Чтобы открыть вам портфель, мы обязаны провести идентификацию, другими словами, удостоверить вашу личность. Идентификация позволяет оформлять и подписывать документы полностью онлайн без посещения офиса.

Мы проводим идентификацию двумя способами:

— через подтвержденную учетную запись на портале gosuslugi.ru

— через номер паспорта и ИНН, которые проверяются по Системе межведомственного электронного взаимодействия.

С ЧЕГО НАЧАТЬ ИНВЕСТИРОВАНИЕ С АВТОПИЛОТОМ?

Доверительное управление с помощью Финансового Автопилота — оптимальное решение, если вы:

- хотите накопить деньги на что-то конкретное (дом, машину, образование ребенка);

- хотите приумножить накопления и уберечь их от инфляции;

- хотите приучить себя к долгосрочному планированию;

- устали от ощущения, что ваши деньги мало работают;

- уже поняли, что надеяться на российскую пенсионную систему наивно;

- устали платить финансовым советникам;

- из года в год ищете выгодные депозиты;

- не успеваете качественно следить за вложениями в недвижимость или финансовые инструменты.

Ожидаемая доходность вложений зависит от вашей готовности к финансовым рискам, инвестиционного горизонта/срока инвестирования, а также рыночных факторов.

Финансовый Автопилот бесплатно формирует персональный инвестиционный портфель. После заключения договора ДУ, первой передачи активов в управление взимается ежеквартальная плата за управление.

Комиссия (вознаграждение управляющего) — 0,89% годовых от средней стоимости портфеля.

Комиссия начисляется каждый день, списывается раз в квартал во время перебалансировки портфеля.

Льготный период без комиссии:

1 месяц — для всех

3 месяца — при сроке инвестирования от 1 года

6 месяцев — при сроке инвестирования от 3 лет

Льготный период действует после первого пополнения портфеля.

Вы пришли к нам за уверенностью в завтрашнем дне. Чтобы вам было комфортно, мы настраиваем ваш портфель в соответствии с вашим отношением к риску.

Тест на отношение к риску поможет вам разобраться в себе, а нам — настроить ваш инвестиционный портфель. Так вы сможете спокойно заниматься своими делами, пока Автопилот делает свою работу.

Отношение к риску — отношение к неопределенности или, другими словами, это готовность принять временное снижение стоимости вложений.

Тест на отношение к риску определяет уровень риска, с которым вы готовы принимать те или иные финансовые решения: готовы вы вложить деньги в портфель, который с вероятностью в 5% даст 10 млн. руб., или вы охотнее приобретете активы, которые с вероятностью 100% обеспечат небольшой доход в 500 тыс.

По результатам ответов определяется комфортный для вас уровень риска и формируется оптимальный инвестиционный портфель.

В зависимости от вашего отношения к риску Автопилот определяет уровень возможного риска для ваших вложений и формирует портфель из соответствующих ETF. Склонность к риску оценивается по шкале 1 – 10.

1-2 Низкая склонность к риску

3-4 Склонность к риску ниже средней

5-6 Умеренная склонность к риску

7-8 Склонность к риску выше средней

9-10 Высокая склонность к риску

Отношение к риску — это ваша готовность принять снижение стоимости вложений, которое в большинстве случаев является временным. В мире финансов готовность рисковать — это готовность ждать. Как правило, если инвестор, который не готов рисковать (следовательно, ждать) вкладывается в высокорискованные активы, то в результате неправильного выбора он получает две проблемы:

Расшатанные нервы;Убыток, который возникает, если продать активы на низком уровне, не дождавшись восстановления рынка.

Поэтому так важно определить ваше отношение к риску.

При инвестировании важно помнить, что на рынке, как и в жизни, ничто не стоит на месте. Поэтому стоимость вашего инвестиционного портфеля может как увеличиваться, так и уменьшаться. Доходность в прошлом не определяет доходность в будущем.

Вложения в ETF, из которых Автопилот формирует ваш портфель, по своей природе диверсифицированные инструменты (вы инвестируете в целый рынок, а не в отдельные акции). Благодаря диверсификации вероятность потери вложений в среднесрочном и долгосрочном периоде ниже, чем при инвестициях в отдельные акции или облигации.

Если вы хорошо себя знаете или не согласны с результатом теста, то можете задать отношение к риску самостоятельно. В таком случае вы сами определяете уровень риска вашего портфеля. Помните, что избыточно консервативные вложения могут привести к недополученному доходу. И наоборот, рискованные – к возможному чрезмерному для вас временному снижению стоимости вложений.

Стоимость обслуживания/управления составляет 0,89% годовых от средней стоимости вашего инвестиционного портфеля. Размер вознаграждения рассчитывается ежедневно на основе стоимости портфеля на соответствующий день и взимается раз в квартал.

Следите за нашими новостями, и у вас появится возможность получить сервис Автопилота на лучших условиях.

Powered by Froala Editor

В настоящее время сервис не позволяет внести изменения в уровень рискованности инвестиционного портфеля после его формирования. В этом случае вам будет необходимо закрыть текущий инвестиционный портфель и открыть новый с соответствующим скорректированным уровнем риска.

Мы работаем над тем, чтобы у вас появилась возможность вносить изменения в риск-профиль вашего инвестиционного счета. Одновременно, мы настоятельно рекомендуем вносить изменения в инвестиционный профиль только в случае, если действительно изменились ваши обстоятельства или цели инвестирования.

СЛОВАРЬ ИНВЕСТИЦИЙ

При долгосрочном инвестировании очень важно определить цель — чего вы хотите в итоге достичь. Четкая цель помогает сконцентрировать усилия на ее достижении. Можно копить на крупную покупку, откладывать на старость или на черный день. Если четкой цели пока нет, то можно выбрать “Сохранить и приумножить”.

“Сохранить и приумножить” — альтернатива банковскому депозиту или ячейке.

“Крупная покупка” — подойдет для тех, кто копит на машину, квартиру, образование для детей или на кругосветное путешествие.

“Безбедная старость” — с российской пенсионной системой лучше откладывать деньги самостоятельно, чтобы сохранить достойный уровень жизни в старости.

“Накопления на черный день” — цель для тех, кто привык копить деньги "под матрасом", но хочет попробовать более выгодные способы сохранить накопленное.

Срок инвестиций — через какое время вы планируете достичь своей цели.

Если цель невозможно достигнуть в указанный срок, Автопилот внесет корректировку в сроки ее достижения (продлит срок). Если срок не устраивает, цель можно попробовать достичь быстрее за счет:

- увеличения суммы первоначальных вложений;

- увеличения размера регулярных вложений;

- увеличения доли акций в портфеле (сделать это можно, просто, изменив приемлемый уровень риска).

Алгоритм Автопилота основан на теории жизненного цикла. Это значит, что ваши инвестиции на финансовом рынке не рассматриваются изолированно от личных обстоятельств.

Возраст влияет на долю акций и облигаций в структуре портфеля: пока вы молоды, акции составляют 80–95% портфеля, по мере приближения к пенсии они постепенно уступают место облигациям.

Большая доля акций объясняется тем, что каждый человек с финансовой точки зрения представляет собой облигацию (поток регулярной заработной платы). Чем младше инвестор, тем больше размер его "персональной облигации" и тем меньше рыночных облигаций и тем больше акций должно быть в его портфеле.

Ожидаемый прирост стоимости вложений — это изменение стоимости вашего инвестиционного портфеля с учетом ожидаемого инвестиционного дохода, первоначального взноса, ежемесячных вложений.

График ожидаемого прироста вложений (ожидаемой доходности) строится на основе исторических данных о доходности, волатильности (изменчивости цены) и прочих статистических особенностях динамики активов (например, взаимосвязи), входящих в сформированный для вас портфель. В зависимости от уровня риска портфеля меняется соотношение входящих в него инструментов. Чем выше уровень риска, тем выше ожидаемый прирост вложений и размер возможных потерь.

При построении графика прироста вложений не учитываются:

- вознаграждение Автопилота;

- инфляция;

- налоги;

- изменение размера регулярных вложений;

- внезапная смена инвестиционной цели;

- изменение инвестором уровня риска.

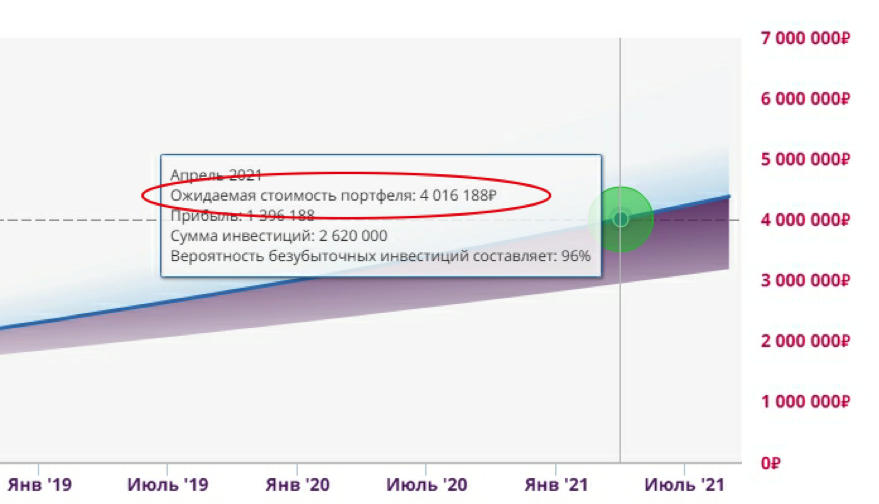

Это медианная стоимость портфеля в будущем. Вероятность того, что фактические результаты инвестирования будут лучше, составляет 50%.

Включает в себя: сумму первоначальных вложений, сумму регулярных вложений за весь период инвестирования, прибыль сверх вложений.

Не включает: вознаграждение Автопилота, инфляцию, налоги.

*график представлен без учета ежеквартальных перебалансировок.

При негативном стечении обстоятельств вы можете заработать меньше запланированного медианного уровня дохода.

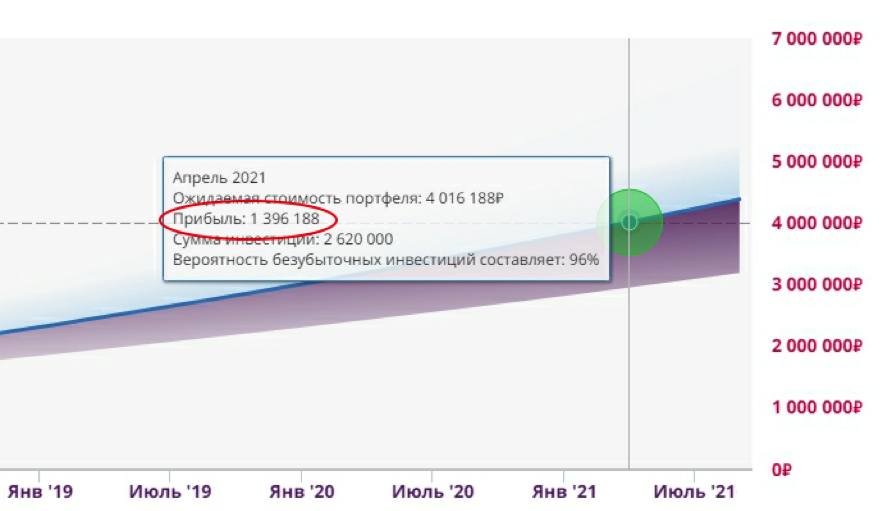

Прибыль – это деньги, которые вы можете заработать сверх ваших вложений.

При расчете портфеля ожидаемую прибыль можно посмотреть на графике ожидаемой стоимости вложений, наведя курсор на зеленый круг.

*график представлен без учета ежеквартальных перебалансировок

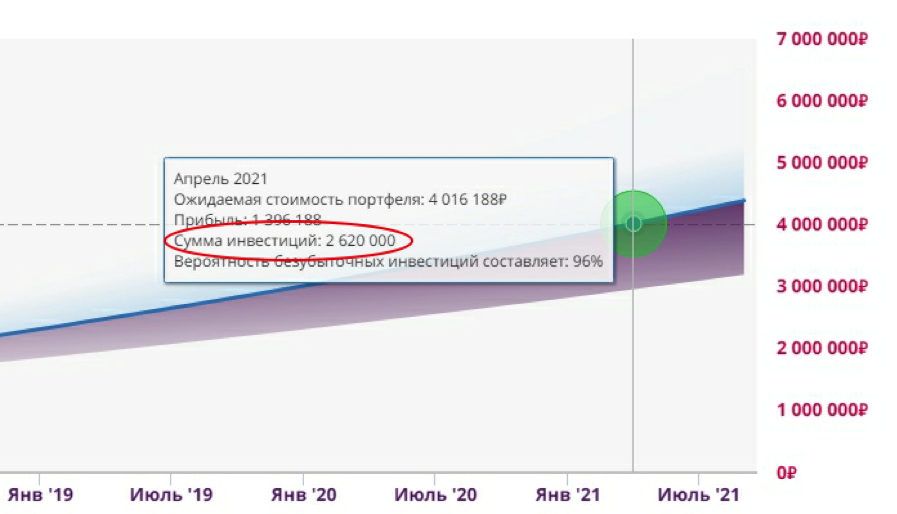

Сумма первоначальных вложений и регулярных пополнений за весь период инвестирования.

*график представлен без учета ежеквартальных перебалансировок.

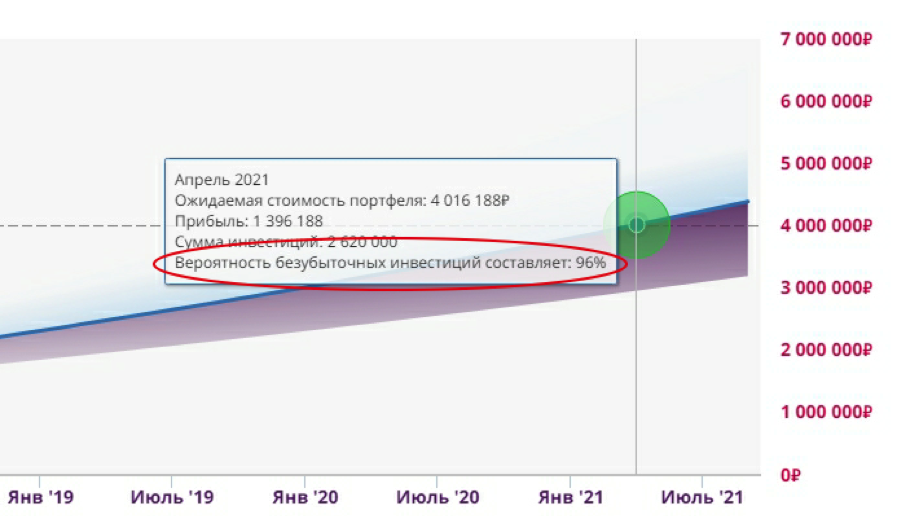

Вероятность того, что в конкретный момент времени стоимость вашего инвестиционного портфеля будет не меньше суммы вложений (с учетом первоначальных и регулярных взносов).

*график представлен без учета ежеквартальных перебалансировок.

Историческая динамика показывает, как бы мог вести себя ваш портфель, составленный Автопилотом, если бы вы инвестировали в 2010 году. Доходность прошлых периодов не определяет доходность в будущем. Стоимость ваших инвестиций может увеличиться или уменьшиться исходя из рыночных условий.

Список инструментов портфеля — это конкретные финансовые инструменты (активы), которые могут входит в состав вашего портфеля.

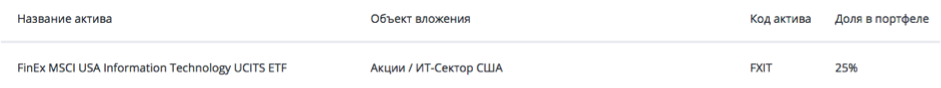

Вы можете посмотреть, из каких инструментов состоит ваш портфель во вкладке «Список инструментов». В таблице указано название актива, объект вложения (сектор, страна, акции или облигации) и его доля в портфеле. Например,

Если вы меняете параметры своего инвестиционного профиля, например, риск, – список инструментов может измениться.

Структура портфеля иллюстрирует в круговой диаграмме, какие веса (доли) имеют подобранные инструменты в вашем портфеле. Если вы меняете параметры своего инвестиционного профиля, например, риск, – структура портфеля может измениться.

Портфели отличаются по структуре в зависимости от вашего возраста, уровня риска портфеля, целей и срока инвестиций (инвестиционного профиля).

ВВОД И ВЫВОД ДЕНЕГ

ЛИЧНЫЙ КАБИНЕТ И УПРАВЛЕНИЕ ПОРТФЕЛЕМ

Исключительно за счет изменения стоимости рыночных активов, входящих в ваш инвестиционный портфель - акций, облигаций и золота.

Лучшее, что можно сделать — ничего не делать. Автопилот сам произведет плановую перебалансировку и приведет веса инструментов в портфеле к оптимальному уровню.

Перебалансировка обеспечивает регулярную продажу подорожавшего актива и приобретение подешевевшего — то есть в стратегии Автопилота уже используется фиксация прибыли в интересах клиента.

Многочисленные исследования показывают, что обыграть рынок за счет активного управления (резко продавать или покупать акции) довольно сложно, если не невозможно.

Поэтому вносите изменения в свой инвестиционный профиль только в случае, если действительно изменились ваши обстоятельства или цели инвестирования.

Оценка активов в вашем портфеле доверительного управления осуществляется Управляющим ежедневно в соответствии Методикой оценки стоимости активов доверительного управления

Оценочная стоимость ценных бумаг, входящих в состав активов, определяется в российских рублях исходя из цены одной Ценной бумаги на дату определения стоимости активов и ее количества. Если цена выражена в валюте, отличной от российского рубля, то она пересчитывается в рубли по курсу, установленному Банком России на дату определения стоимости активов.

Оценочная стоимость ценных бумаг определяется по Рыночной цене 3 (MARKETPRICE3), рассчитываемой Московской Биржей на дату определения стоимости активов. Если Рыночная цена 3 (MARKETPRICE3) не рассчитывается Московской Биржей (в соответствии с ее порядком расчета ценовых показателей), оценочная стоимость ценных бумаг определяется по стоимости чистых активов, приходящихся на одну ценную бумагу, рассчитываемую администратором соответствующего Фонда FinEx (NAV), информация о которой раскрывается на сайте эмитента в информационно-телекоммуникационной сети Интернет по адресу: https://www.finexetf.com.